2023年第一季度住房租赁企业规模榜

4月28日,迈点研究院最新发布2023年第一季度住房租赁企业规模榜,在《2023年第一季度集中式住房租赁企业开业规模50强》榜单中,我市长租公寓品牌合肥市住房租赁发展股份有限公司旗下承寓(以下简称合房股份·承寓)、合肥市包河区房屋租赁有限责任公司旗下滨纷公寓(以下简称滨纷公寓)分别位列第14位和第47位; 《2023年第一季度集中式住房租赁企业管理规模50强》榜单中,合房股份·承寓、滨纷公寓分别位列第11位、第48位,以下为报告原文:

2023年第一季度,随着疫情因素逐步消解,以及节后“返工季”的到来,住房租赁需求逐渐回升,市场迎来新项目的集中入市。住房租赁企业开业规模和管理规模迎来了快速增长。住房租赁企业聚焦一线、新一线城市进行战略扩张。国企系住房租赁企业踊跃入市,市场份额进一步扩大。

以下是迈点研究院最新独家发布的“2023年第一季度集中式住房租赁企业开业规模TOP50”、“2023年第一季度集中式住房租赁企业管理规模TOP50”。其中,泊寓、冠寓和魔方生活服务集团位居2023年第一季度集中式住房租赁企业开业规模榜前三;泊寓、冠寓和瓴寓国际位居2023年第一季度集中式住房租赁企业管理规模榜前三。

开业规模

1、开业规模榜单解读

2023年一季度正值开工旺季,随着市场复苏,住房租赁行业迎来项目集中开业。新开业项目主要集中在2-3月,住房租赁市场开业规模持续增加。

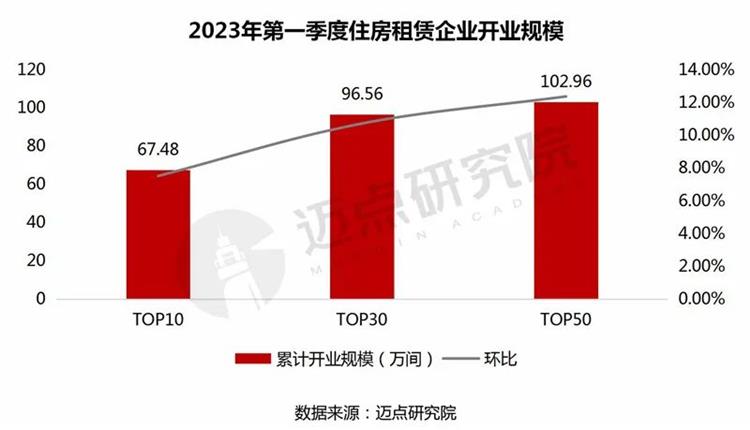

TOP50企业集中式租赁住房累计开业规模102.96万间,环比增长12.36%。TOP30企业累计开业规模96.56万间,环比增长10.71%;TOP10企业累计开业规模67.48万间,环比增长7.51%。

从开业规模来看,TOP10企业开业规模门槛为2.69万间,泊寓和冠寓继续领先,开业规模均超过11万间,竞争优势明显。另外,上海地产城方一季度开业规模提速,首次进入开业规模榜TOP10。2023年3月,城方迎来了地产城方·耀华璟耀公寓、地产城方·耀华璟滨公寓等申城第一批保障性租赁房项目正式入市,累计共供应超过4000间租赁房源。截止到2023年一季度,上海地产城方在上海累计开业房源超过2.7万间。

TOP11-30的企业开业规模门槛超6900间,企业在一季度密集开业,竞争激烈,开业规模不断增长。其中抱家公寓、合房股份·承寓、乐璟生活社区、雅诗阁、中海长租公寓、金地草莓社区、宁巢公寓、东南青年汇、方隅公寓等都陆续迎来新开业项目。中海长租公寓一季度在大连和沈阳分别新增开业379间和673间白领公寓。近日,中海地产公布2022年度业绩,公告显示,中海地产2022年录得收入1803.2亿元;毛利率21.29%,同比微降2.25个百分点;合约物业销售额2947.6亿元。中海商业长租公寓布局13个城市,总拓展30+个项目,新增开业面积8.4万㎡,开业1年以上项目出租率达94.7%。

TOP31-50企业的开业规模门槛为1000间,运营方式以轻、中资产为主。如轻资产运营模式的乐柚公寓在一季度分别在杭州和长沙新开业了两家店,共479套;而牛油果公寓积极参与政企合作,委托运营西安安居·乐筑(泾渭店),该项目256套房源开业即满租;湘江悦家重庆梦想营地租赁社区项目可提供1447套保障性租赁住房,目前正在试运营阶段。

2023年一季度,房企系企业开业规模依然占据绝对优势。环比2022年底,国企系企业规模继续快速扩张,市场占有率明显提升。TOP50企业中,国企系进步最为明显,开业规模19.92万间,占比19%,占比增加了9%;房企系变化不大,开业规模41.43万间,占比总开业规模榜的40%;创业系开业规模和占比均下滑,开业规模21.8万间,占比21%;其次是酒店系和央企系,分别开业8.32万间和7.34万间,占比8%和7%,环比变化不大。

2、开业规模TOP10企业重点解读

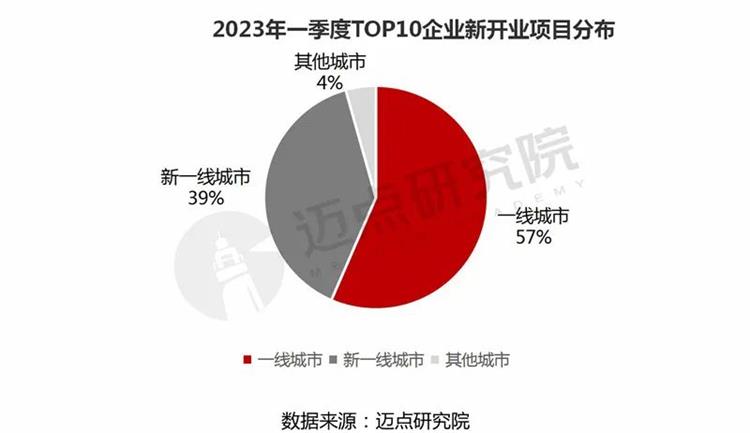

一季度以来,39%的新开业房源布局在成都、杭州、武汉、西安、苏州、南京等新一线城市,新一线城市占比同比大幅提升。其中冠寓、朗诗寓、乐乎公寓、招商伊敦公寓都在2023年一季度布局了新一线城市;57%的新开业房源集中在一线城市,尤其是北京和上海迎来了龙湖冠寓、乐乎公寓集团、瓴寓国际、上海地产城方等头部企业的强势入驻;仅4%的项目分布在其他城市,同比小幅下降。

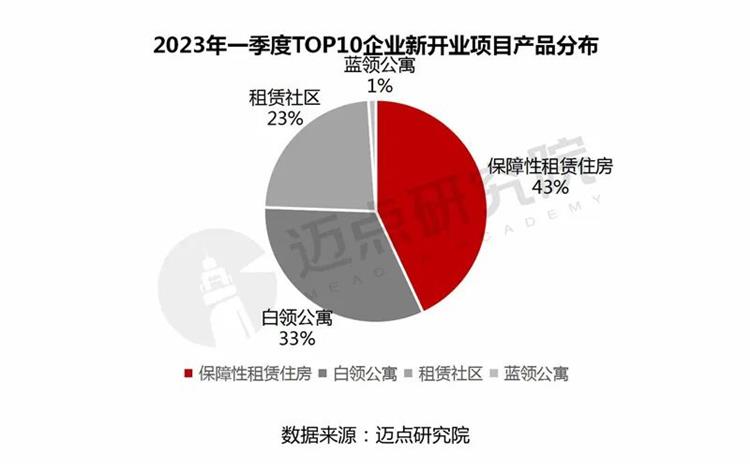

从TOP10企业新开业项目产品分布来看,保障性租赁住房为住房租赁企业广泛布局的产品,占比43%;其次是白领公寓和租赁社区,占比分别为33%和23%。对比去年同期,保障性租赁住房占比大幅上升,白领公寓和蓝领公寓份额都大幅下降。

管理规模

1、管理规模榜单解读

截至2023年一季度,TOP50集中式长租公寓累计管理规模149.06万间,环比上涨25.46%。其中TOP30品牌累计管理规模140.84万间,环比上涨23.53%;TOP10品牌贡献了92.85万间的管理规模,环比增长18.58%,占比总管理规模的62%,其中泊寓以21.5万间的管理面积再次位居第一。另外瓴寓国际、乐乎公寓集团、招商伊敦公寓、城方、抱家公寓、宁巢公寓等管理规模增加最快,季度新增管理房源均超过2000间。

从品牌背景来看,国企系拓展加速,管理规模提升加快。房企系管理规模69.34万间,占比46.52%;创业系管理规模25.45万间,占比17.07%;国企系管理规模22.69万间,占比15.22%;央企系管理规模12.64万间,占比8.48%;酒店系管理规模12.37万间,占比8.3%。

2、管理规模TOP10企业重点解读

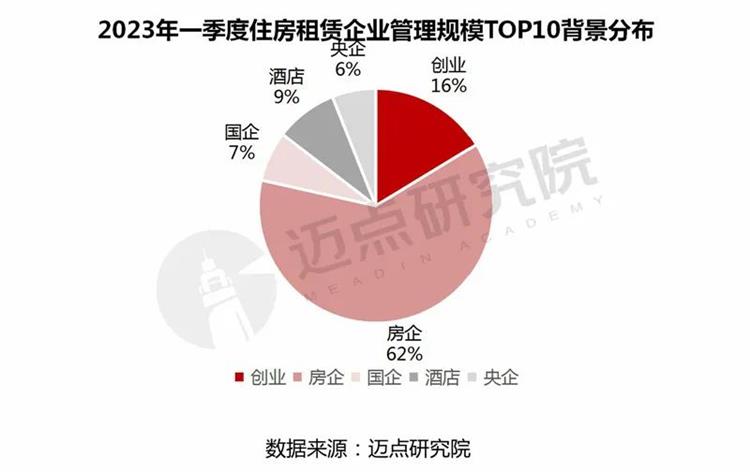

总体来看,房企系住房租赁企业管理房源规模占比超过6成,其次是创业系,占比16%。同比2022年第一季度,头部企业中房企系管理规模大幅上涨。2023年一季度,房企拓展项目以轻资产模式为主。如瓴寓国际通过轻资产的方式积极拓展项目,在上海和南京新增拓展浦发有家·康涵社区、森兰社区和浦口国资三个项目,一共布局了超过2700间租赁房源。其中,浦发有家·康涵社区是浦发有家与瓴寓国际合作运营的集中式综合社区,可为周边人才配套1451套租赁房源。项目于3月正式入市,第一批租赁房源共计852套,其中676套为一室户,176套为一室一厅。

相对于集中式住房租赁市场的火热,分散式住房租赁市场扩张较为保守,整体变化不大,部分品牌管理房源甚至开始收缩。根据迈点研究院的调研统计,2023年一季度,牛油果公寓的分散式房源累计管理房源规模为111600间;德信随寓房源量增加,分散式房源管理规模有4249间;建方长租分散式房源累计管理规模为3612套。宁巢公寓、可加公寓、滨纷公寓、城方、新投海瑜公寓和渝地辰寓分散式房源分别为2326、1794、740、300、86和55间。地方国企正在成为一股新兴力量,未来有望继续增加供应。

总结

在一季度的开端,国家层面的住房租赁行业发展以方向性指导政策和支持性金融政策为主,强调了2023年要大力增加保障性租赁住房供给,为住房租赁市场的发展制定了明确的目标,也打造了适合行业发展的政治和金融环境。而地方政府积极响应中央号召,陆续推出住房租赁行业的培育和监管的相关政策。

随着二季度的到来,住房租赁政策支持力度有望进一步加大,各地将迎来以存量改造为主的快速筹集保租房的发展阶段。在政策的引导下,地方国企拓展提速,国企压舱石与带头作用凸显,有望进一步盘活存量土地资源,增加租赁住房有效供给,为住房租赁市场的有序健康发展注入强劲动力。

来源:迈点研究院